Inhaltsverzeichnis

Nicht nur wir Menschen, sondern auch deine Geldanlage kann gelegentlich aus der Balance geraten. Regelmäßiges Rebalancing bietet eine Lösung, indem du die Verteilung deines Vermögens überprüfst und gegebenenfalls anpasst.

Wenn sich der Wert bestimmter Anlagen verändert, kann das Gleichgewicht zwischen den Anlageklassen wie Aktien, Anleihen oder Bargeld gestört werden. Rebalancing zielt darauf ab, diese Balance wiederherzustellen, indem du Teile deines Portfolios kaufst oder verkaufst, um die ursprüngliche Aufteilung wieder herzustellen. Das hilft dabei, Risiken bei deiner Geldanlage zu steuern.

In diesem Beitrag erfährst du die Vorteile von Rebalancing und was du dabei beachten solltest. Am Ende beschreibe ich im Detail, wie Rebalancing funktioniert und wie ich es selbst bei meinem Investment halte.

Warum ist Rebalancing wichtig?

Newsletter

Mit unserem wöchentlichen Newsletter erhältst du die neuesten

Minimalismus-Ideen kostenlos per Mail.

✅ Minimalismus

✅ Geld sparen

✅ Finanzielle Freiheit

Rebalancing kann das Risiko senken

Wenn du deine Investment-Strategie planst, überlegst du am Anfang, wie viel Geld du in sichere und wie viel in risikoreiche Anlagen investieren möchtest. Du machst dir also Gedanken über deine Asset Allocation. Deine Asset Allocation passt sich deinem persönlichen Risikoprofil an. Ein höherer Anteil an sicheren Anlagen macht deine Anlage stabiler, während ein höherer Anteil an riskanteren Anlagen sie rentabler macht.

Wenn nun aufgrund eines Börsenaufschwungs dein Anteil an riskanten Anlagen steigt, erhöht sich automatisch das Risiko deiner Anlage. Angenommen, du beginnst mit einer Aufteilung von 50 % “risikofreien” Staatsanleihen und 50 % “riskanten” Aktien. Nach einem Kursaufschwung ändert sich das Verhältnis auf 30 % Staatsanleihen und 70 % Aktien. Obwohl dein Vermögen gewachsen ist, ist es auch riskanter geworden. Ein gezielter Verkauf von Aktien könnte das ursprüngliche Risiko-Rendite-Verhältnis wiederherstellen.

Alternative zum Rebalancing

Es wäre aber auch möglich, deine Asset Allocation zu belassen wie sie ist. Besonders wenn du jetzt erfahrener bist und den höheren Aktienanteil besser verkraften könntest. Wichtig ist, dass du dir des zusätzlichen Risikos bewusst bist.

Risiko wird bei einer Geldanlage häufig ausgedrückt im maximalen Verlust und der maximale Zeitraum, in der die Rendite genau null war.

Diese Tabelle illustriert, wie das Risiko mit einem steigenden Anteil an Aktien im Portfolio zunimmt.

| Portfolio Nr. | 1 | 2 | 3 | 4 | 5 |

|---|---|---|---|---|---|

| Portfolioanteil Aktien | 90 % | 70 % | 50 % | 30 % | 10 % |

| Portfolioanteil “risikofrei” | 10 % | 30 % | 50 % | 70 % | 90 % |

| Maximaler Verlust, real | – 57 % | – 44 % | – 33 % | – 21 % | – 8 % |

| Periode mit Nullrendite in Jahren, real | 13,7 | 12,3 | 5,3 | 7,6 | 3,1 |

Wenn du mehr über Rebalancing erfahren willst, empfehle ich dir das Buch von Gerd Kommer:

Rebalancing kann die Rendite erhöhen

Rebalancing betrifft nicht nur die Asset Allocation zwischen sicheren und riskanten Teilen deines Portfolios, sondern auch die Verteilung innerhalb deines Aktien-ETF-Portfolios selbst.

Wenn du zum Beispiel am Anfang des Jahres 70 % in Industrieländer und 30 % in Schwellenländer investiert hast, und sich die Industrieländer besser entwickelt haben, könnten sie jetzt 80 % deines ETF-Portfolios ausmachen. Ein gezieltes Zukaufen der Entwicklungsländer ist jetzt ratsam. Das fällt vielen Investoren schwer. Wer will sich schon die Verlierer ins Portfolio holen?

Über eine längere Zeitspanne neigen alle Werte dazu, sich ihrem langfristigen Durchschnitt anzunähern. Mit dem Rebalancing könntest du Gewinne mitnehmen und aktuell schwächere Werte stärken, die sich wahrscheinlich wieder besser entwickeln werden. Du investierst antizyklisch, was sich positiv auf die Rendite auswirken kann.

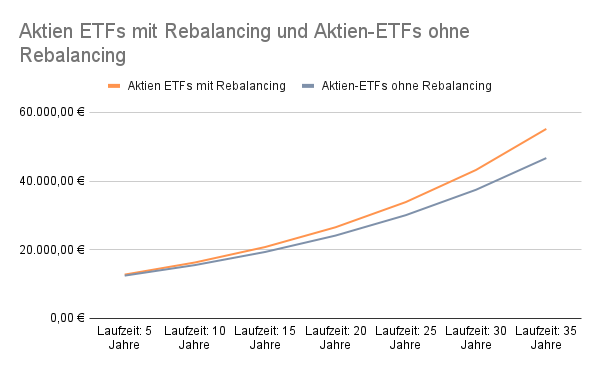

Langfristig eine zusätzliche jährliche Rendite um bis zu 0,5 % ist möglich, dieser Effekt ist allerdings nicht garantiert1. Der halbe Prozentpunkt mehr Rendite hat eine ziemlich starke Wirkung: Über einen Anlagezeitraum von 35 Jahren entspricht er einem Zugewinn von etwa einem Fünftel. Hier ein Beispiel:

Wie hoch sind die Kosten?

Im Allgemeinen gilt: Rebalancing verursacht Kosten, insbesondere wenn du Aktien verkaufen musst. Die Transaktionskosten variieren maßgeblich je nach deinem Broker, aber du kannst ungefähr mit 5 € bis 20 € pro Transaktion rechnen. Hinzu kommen gegebenenfalls Steuern auf den erzielten Gewinn, die du ebenfalls zu entrichten musst.

Wie häufig solltest du Rebalancing durchführen?

Rebalancing muss nicht sofort erfolgen, wenn das Portfolio leicht aus dem Gleichgewicht gerät. Es genügt, wenn du es nach deiner vorher festgelegten Strategie durchführst. Das kann zu einem bestimmten Zeitpunkt im Jahr sein (Kalender-Rebalancing), oder wenn sich das Verhältnis der Anlageklassen deutlich verschoben hat (Anlagegrenzen-Rebalancing).

Ich persönlich führe dieses Prozedere jährlich im Januar durch und trage mir eine entsprechende Notiz in meinem Kalender ein. Bevor ich aktiv werde, kontrolliere ich, ob die Kosten nicht den Nutzen übersteigen. Eine bewährte Faustregel besagt, dass dies erst ab einem Schwellenwert von 10 % der Fall ist. Wenn ich also mit einem 30/70 ETF-Portfolio beginne und der Anteil an Industrieländern auf 80 % oder höher steigt, ergreife ich Maßnahmen. Bei einem Anstieg auf 75 % entscheide ich mich dagegen, die Mühe auf mich zu nehmen.

Welche Methoden gibt es?

Um ein Rebalancing durchzuführen gibt es zwei Methoden:

- Entweder du verkaufst einen Teil des ETF-Vermögens und schichtest um auf Staatsanleihen oder

- Du stoppst deinen ETF-Sparplan und überweist das Geld stattdessen auf Staatsanleihen. (Cash-flow-basiertes Rebalancing)

Alternativ zu Staatsanleihen eignet sich auch ein Tagesgeld- oder Festgeldkonto bis zu der gesetzlichen Einlagensicherung von 100.000 Euro.

In der Aufbauphase des Vermögens setzen viele auf das die zweite Methode, das Cash-flow-basierte Rebalancing. Das ist mit keinen zusätzlichen Kosten verbunden. Nur für sehr große Vermögen, die das monatliche Einkommen deutlich übersteigen, empfiehlt sich das Rebalancing durch den Verkauf von ETF-Anteilen.

Wie funktioniert Rebalancing konkret?

Angenommen, du hast ein Portfolio mit zwei verschiedenen Vermögenswerten: Aktien (A) und Anleihen (B). Du entscheidest dich zunächst für eine Zielallokation von 70% in Aktien und 30% in Anleihen.

Schritt 1: Allokation zu Beginn

- Portfolio-Gesamtwert: 100.000 Euro

- Allokation in Aktien (A): 70.000 Euro (70%)

- Allokation in Anleihen (B): 30.000 Euro (30%)

Schritt 2: Marktentwicklung

Nach einer Weile haben sich die Marktpreise geändert, und die Wertentwicklung der Vermögenswerte hat die ursprüngliche Allokation beeinflusst.

- Aktien (A) haben sich gut entwickelt und sind nun 80.000 Euro wert.

- Anleihen (B) haben an Wert verloren und sind nur noch 20.000 Euro wert.

Schritt 3: Berechnung der aktuellen Allokation

- Portfolio-Gesamtwert: 100.000 Euro (80.000 + 20.000)

- Aktuelle Allokation in Aktien (A): (80.000 / 100.000) * 100 ≈ 80%

- Aktuelle Allokation in Anleihen (B): (20.000 / 100.000) * 100 ≈ 20%

Schritt 4: Feststellen der Abweichung

Du vergleichst die aktuellen Allokationen mit den Zielallokationen und stellst fest, dass die Aktienallokation über dem Ziel liegt, während die Anleihenallokation darunter liegt. Der Schwellenwert von 10 % von der ursprünglichen Allokation ist erreicht.

Schritt 5: Rebalancing-Entscheidung

Du entscheidest dich, das Portfolio neu auszubalancieren, um es wieder gemäß deiner Zielallokation zu gestalten.

- Verkaufe einen Teil der Aktien (z.B. 10.000 Euro) und kaufe Anleihen im gleichen Wert.

- Alternative Cash-flow-basiertes Rebalancing: Investiere für die nächsten Monate nur noch in Anleihen, bis du deine ursprüngliche Allokation erreicht hast. Kaufe in dem Zeitraum keine Aktien.

Schritt 6: Neue Allokation nach Rebalancing

- Aktien (A) nach Verkauf: 70.000 Euro (80.000 – 10.000)

- Anleihen (B) nach Kauf: 30.000 Euro (20.000 + 10.000)

Das Portfolio ist nun wieder in Übereinstimmung mit der Zielallokation von 70% Aktien und 30% Anleihen.

Vorteile von Rebalancing

✔️ Durch den Kauf von unterbewerteten Anlagen und Verkauf von überbewerteten Anlagen können langfristig höhere Renditen erzielt werden.

✔️ Rebalancing hilft dabei, das Risikoprofil deines Portfolios zu kontrollieren, indem es sicherstellt, dass die ursprünglich festgelegte Asset Allocation beibehalten wird.

✔️ Rebalancing stellt sicher, dass dein Portfolio im Einklang mit deiner langfristigen Anlagestrategie bleibt, auch wenn sich die Marktbedingungen ändern.

✔️ Bei starken Marktschwankungen verhindert Rebalancing, dass dein Portfolio zu einseitig ausgerichtet wird und schützt dich vor übermäßigen Verlusten.

✔️ Durch die regelmäßige Anpassung deines Portfolios behältst du die Kontrolle über deine Investitionen und vermeidest impulsive Entscheidungen.

Nachteile von Rebalancing

❌ Rebalancing kann Transaktionskosten verursachen, insbesondere wenn Vermögenswerte verkauft werden müssen.

❌ Der Verkauf von Anlagen bei Rebalancing kann zu steuerpflichtigen Gewinnen führen, was zusätzliche Steuerlasten mit sich bringt.

❌ Das Planen, Überwachen und Durchführen von Rebalancing erfordert Zeit und Aufmerksamkeit, was für manche Anleger möglicherweise als Nachteil empfunden wird.

❌ In Zeiten anhaltender Marktrenditen in einer bestimmten Anlageklasse könnte Rebalancing dazu führen, dass Gewinne in dieser Klasse verkauft und in unterperformende Anlagen umgeschichtet werden.

Fazit

Rebalancing sorgt dafür, dass dein Portfolio nicht aus dem Gleichgewicht gerät. Regelmäßiges Überprüfen und Anpassen deiner Investitionen kann das Risiko senken und dir gleichzeitig dabei helfen, eine höhere Rendite zu erzielen. Wenn du nach mehr Sicherheit und voraussichtlich besseren Renditen strebst, ist Rebalancing definitiv eine gute Wahl. Es muss nicht sofort passieren – wichtiger ist es, sich eine Strategie zu setzen und diese konsequent zu verfolgen.

Quellen: 1 Laut Studien von Willenbrock 2011, Dichtl u.a. 2015 und Chambers & Zdanowicz 2014

Schreibe einen Kommentar