Inhaltsverzeichnis

Sparen verliert immer mehr an Attraktivität. Die niedrigen Zinsen am Konto können den Wertverlust des Geldes kaum bremsen. Wie soll man da als Minimalist noch effektiv an der finanziellen Freiheit arbeiten? Wenn du dein Geld anlegen willst, gibt es bessere Möglichkeiten.

Egal, ob du für deine Altersvorsorge sparst oder ein anderes finanzielles Ziel vor Augen hast. In diesem Artikel erfährst du, wie du mit der richtigen Strategie langfristig auf die Überholspur des Vermögensaufbaus wechselst. Dabei ist die Geldanlage in Eigenregie pflegeleicht und rentabel. Ganz ohne teuren Finanzberater.

Zuerst klare Ziele definieren

Bevor du dein Geld anlegst, ist es sinnvoll, klare finanzielle Ziele zu setzen. Stell dir die Frage: Was möchte ich mit meinem Geld erreichen? Sind es langfristige Ziele wie die Altersvorsorge oder das Sparen für ein Eigenheim? Oder ist dein Fokus eher auf kurzfristige Erfolge gerichtet? Die Antwort darauf beeinflusst ganz erheblich die Rendite, die du erhältst. Je länger du auf dein Geld verzichten kannst, desto höher wird die Belohnung in Form einer guten Rendite sein.

Ein interessanter Ansatz, den Frugalisten verfolgen, ist die Suche nach finanzieller Unabhängigkeit statt nach Reichtum oder Wohlstand im herkömmlichen Sinne. Ihr Ziel ist nicht, besonders reich zu sein, um Geld auszugeben, sondern vielmehr, einen ausreichend großen finanziellen Polster zu schaffen, um unabhängig zu sein und das zu tun, was sie wirklich wollen.

Die Grundlage für die Verwirklichung dieser Ziele ist oft ein gut geführtes Haushaltsbuch. Dieses ermöglicht nicht nur eine genaue Analyse der Einnahmen und Ausgaben, sondern dient auch zur Budgetierung.

Newsletter

Mit unserem wöchentlichen Newsletter erhältst du die neuesten

Minimalismus-Ideen kostenlos per Mail.

✅ Minimalismus

✅ Geld sparen

✅ Finanzielle Freiheit

Schulden vollständig tilgen

Der entscheidende nächste Schritt, bevor du Geld sicher anlegst, ist die konsequente Tilgung von Verbindlichkeiten. Hierbei geht es nicht nur um klassische Schulden wie Konsumkredite, sondern auch um den Leasingvertrag fürs Auto und Immobilienkredite. Oftmals zögern gerade Gutverdienende, diesen Schritt zu gehen, da sie ihr Geld lieber investieren möchten, anstatt ihren Hypothekenkredit abzubezahlen.

Dennoch ist die Tilgung von Schulden eine der renditestärksten Entscheidungen, die du für deine finanzielle Gesundheit treffen kannst. Es bedeutet nicht nur, Zinsen zu sparen, die an Banken gehen, sondern bietet auch eine garantierte Rendite – und das ohne das kurzfristige Auf- und Ab, das mit den anderen Anlageformen einhergeht.

Hast du alle Schulden getilgt, sorge für einen ausreichend hohen Notgroschen für unerwartete Ereignisse, wie eine kaputte Waschmaschine. Für gewöhnlich ist der 3-6 mal so hoch wie dein monatliches Nettoeinkommen.

Welche Geldanlage ist am besten?

Nachdem du ein klares Ziel hast, deine Schulden getilgt sind und du einen Notgroschen auf dem Konto hast, stellt sich die entscheidende Frage: Welche Geldanlage ist am besten, besonders wenn du ein langfristiges Ziel über 15 Jahre oder mehr verfolgst?

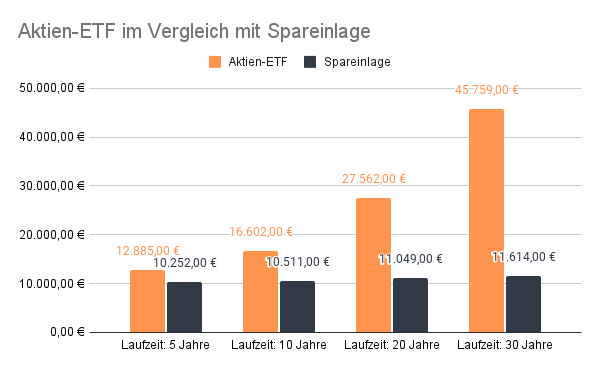

In solchen Fällen ist eine renditestarke Anlage zentral, um den Wertverlust des Ersparten auszugleichen. Das soll diese Grafik verdeutlichen:

Geld anlegen mit Aktien

Aktien haben sich über die letzten 120 Jahre als die rentabelste Anlageklasse erwiesen, mit einer durchschnittlichen realen Rendite von etwa 5 % pro Jahr, also inklusive Inflation.

Das Risiko kann durch breite Streuung und regelmäßige Sparpläne minimiert werden, wodurch Investoren nicht auf Regionen, Branchen oder Zeitpunkte (Market Timing) setzen. Kostengünstig und auch für kleines Budget klappt das mit Aktien-ETFs.

Aktien gelten als Sondervermögen. Falls dein Broker oder deine Bank insolvent wird, bist du vor einem Zugriff der Gläubiger geschützt.

Gold als Geldanlage

Gold bleibt für viele eine feste Größe im Anlageportfolio, da es über Jahrtausende seinen Wert bewahrt hat. Obwohl die Rendite im Vergleich zu Aktien geringer ist, betrachten viele Investoren es als wichtige Beimischung und Absicherung.

Gold ist nicht vor Schwankungen geschützt. Von 2011 – 2013 musste ein Goldanleger einen Wertverlust von über 29 % verkraften. Langfristig ist Gold jedoch ein guter Inflationsschutz.

Rohstoffe im Portfolio?

Rohstoffe wie Rohöl, Metalle und Lebensmittel stellen eine Anlageoption dar. Insbesondere in Zeiten wirtschaftlicher Unsicherheit, da sie als robust gegenüber Krisen gelten.

Allerdings ist zu beachten, dass der Markt für Rohstoffe vergleichsweise klein ist, was zu erhöhter Volatilität führen kann. Historisch betrachtet ist die Rendite begrenzt, und du solltest sorgfältig abwägen, ob die Vorteile der Diversifikation durch Rohstoffe die geringere Rendite rechtfertigen.

Bei der Bewertung der verschiedenen Geldanlagen hat mir dieses Buch sehr geholfen:

Immobilien als sichere Geldanlage?

Immobilen gelten als langfristig stabile Anlage, besonders wenn der Standort und die Marktbedingungen günstig sind. Sie bieten nicht nur potenzielle Mieteinnahmen, sondern können auch von Wertsteigerungen profitieren.

Trotzdem zeigt sich ein Absinken der Renditen aufgrund gestiegener Immobilienpreise. Dazu kommen höhere Zinsen bei der Finanzierung.

Die Auswahl der Immobilien spielt eine entscheidende Rolle; eine gründliche Analyse und Berücksichtigung lokaler Trends sind unabdingbar, um langfristige Renditen zu erhalten. Zumeist ist das für private Investoren zu komplex. Zudem wird die Rendite häufig überschätzt und liegt tatsächlich Deutschland bei 0,3 Prozent pro Jahr über die letzten 53 Jahre.

Diversifikation ist der Schlüssel

Jede Geldanlage birgt sowohl Vor- als auch Nachteile, und für langfristigen Erfolg ist eine breite Diversifikation entscheidend.

Bei Aktien bedeutet das eine Streuung über verschiedene Länder und Branchen, vorzugsweise durch einen regelmäßigen Sparplan über 15 Jahre. Diese Strategie ermöglicht es, Schwankungen besser auszugleichen und langfristig vom Markt zu profitieren.

Ein breit diversifiziertes Portfolio kann alle Anlageklassen umfassen, wobei beispielsweise 10 % in Gold, Rohstoffe, Bitcoin oder Immobilien investiert werden können. Dieser Anteil dient nicht nur als potenzielle Renditequelle, sondern trägt auch dazu bei, das Portfolio stabiler zu machen.

So kann ein ausgewogener Mix aus verschiedenen Anlageformen (auch Asset Allocation genannt) langfristig zu einer erfolgreichen und risikoarmen Geldanlage beitragen.

Wie hoch kann der riskante Anteil in meinem Portfolio sein?

Um herauszufinden, wie viel Geld du anlegen kannst, ist es von Bedeutung, die eigene Risikokapazität und -tragfähigkeit sorgfältig zu analysieren.

Vielleicht kennst du ja die alte Daumenregel:

100 – Alter = Aktienquote

Diese ist schon lange nicht mehr aktuell. Vielmehr kommt es auf dich individuell an.

Stelle dir vor der ersten Investition folgende Fragen:

Fragen zur Risikokapazität

Die Risikokapazität bezieht sich auf deine finanzielle Fähigkeit, Risiken einzugehen oder Verluste zu verkraften, ohne dabei die finanzielle Stabilität ernsthaft zu gefährden.

Beispielhafte Fragen, um deine Risikokapazität einzuschätzen:

- Wie stabil ist meine finanzielle Situation?

- Wie viel Kapital steht mir für Anlagen zur Verfügung?

- Welche kurzfristigen finanziellen Verpflichtungen habe ich zu berücksichtigen?

- Welchen Anteil meines Vermögens bin ich bereit zu investieren?

Fragen zur Risikotragfähigkeit

Die Tragfähigkeit betrifft deine Fähigkeit, langfristig finanzielle Verpflichtungen zu erfüllen und finanziellen Ziele zu erreichen.

Beispielhafte Fragen, um deine Risikokapazität einzuschätzen:

- Inwiefern kann mein Einkommen in den kommenden Jahren steigen oder fallen?

- Welche Auswirkungen haben große Ausgaben, wie zum Beispiel eine geplante Anschaffung, auf meine finanzielle Situation heute?

- Welche Rücklagen habe ich für unvorhergesehene Ereignisse?

- Wie stark bin ich von externen Faktoren wie Zinsschwankungen oder Wirtschaftslagen abhängig?

Fragen zur emotionalen Belastbarkeit

Emotionale Belastbarkeit bei Investitionen bezieht sich auf deine Fähigkeit, in Zeiten von Marktvolatilität, Unsicherheit und potenziellen Verlusten Emotionen zu kontrollieren und rationale Entscheidungen zu treffen. Es geht darum, wie gut du mit den Höhen und Tiefen des Finanzmarktes umgehen kann, ohne von Angst, Gier oder Panik überwältigt zu werden.

- Wie reagiere ich auf Verluste oder Gewinne?

- Wie viel Erfahrung habe ich mit stark schwankenden Anlagen?

- Welchen Einfluss haben finanzielle Entscheidungen auf mein tägliches Leben?

- Wie wichtig ist es mir, langfristige Ziele im Vergleich zu kurzfristigen Gewinnen zu verfolgen?

Mir hat der Risikorechner von extraetf geholfen, meine optimale Aktienquote zu berechnen. So kannst du deine Geldanlage gestalten, wie du es für dich sinnvoll erachtest.

Sind Tagesgeldkonto, Festgeldkonten und Sparbücher sichere Geldanlagen?

Keine Geldanlage im engeren Sinn sind Tagesgeldkonten, Festgelder, Sparbücher oder Anleihen. Diese gehören zur Assetklasse Geldvermögen. Sie sind sinnvoll, um kurzfristig Geld zu parken, jedoch nicht empfehlenswert, sobald ein Zeithorizont von über 10 Jahren ins Spiel kommt.

Der erhebliche Wertverlust durch die Inflation macht sich bei diesen Anlageformen deutlich bemerkbar. So musst du zwar keine Kurseinbrüche am Konto verkraften bei einer Wirtschaftskirse. Aber die Inflation halbiert dein Geld über 18 Jahre.

Dazu kommt, dass ein Geldsparbetrag über der Deutschen Einlagensicherung von 100.000 Euro bei einer Insolvenz der Bank weg ist. Ganz anders als Aktien, ist dein Erspartes am Konto kein Sondervermögen.

Über eine lange Zeit ist das klassische Sparbuch also überaus riskant.

Geldmarktfonds als Alternative zum Tagesgeld?

Auch zur Anlagenklasse “Geld” gehören Geldmarktfonds oder Money Market Fonds. Das sind Finanzprodukte, die vorwiegend auf kurzlaufenden Staatsanleihen basieren. Ihr Ziel ist es, einen attraktiven Zins zu bieten, während du täglich auf das Kapital zugreifen kannst.

Diese Fonds sind besonders geeignet, wenn du einen Betrag über 100.000 Euro über kurze Zeit parken möchtest oder wenn du das häufige Wechseln für die beste Rendite am Tagesgeldkonto scheust.

Die Vorteile liegen in ähnlich hohen Renditen wie beim Tagesgeldkonto und Sicherheit vor einer Insolvenz deiner Bank. Schließlich bürgt ein Staat mit hoher Bonität für das eingesetzte Kapital. So kannst du unabhängig von der Höhe des Kapitals Zinsen erwirtschaften.

Allerdings gibt es auch Nachteile. Geldmarktfonds sind oft etwas schwieriger zu verstehen, vor allem für Anleger, die weniger vertraut mit Finanzmärkten sind. Zudem sind sie im Vergleich zu einer echten Geldanlage weniger profitabel.

Sind Versicherungen eine Geldanlage?

Versicherungen sollten grundsätzlich getrennt von der Geldanlage betrachtet werden, da sie keine optimalen Anlageinstrumente sind. Wir haben das in diesem Beitrag zum Thema Riesterrente nachgerechnet. Die Versicherungsverträge sind in der Regel teuer, unflexibel und unrentabel.

Es ist ratsam, Versicherungen ausschließlich für Notfälle abzuschließen, die nicht durch den eigenen Notgroschen abgedeckt sind und die deine Existenz bedrohen könnten. Hierzu gehören die Haftpflichtversicherung sowie unter bestimmten Umständen die Berufsunfähigkeitsversicherung.

Regelmäßiges Rebalancing deines Portfolios

Nicht nur wir Menschen, sondern auch deine Geldanlage kann gelegentlich aus der Balance geraten. Regelmäßiges Rebalancing bietet eine Lösung, indem du die Verteilung deines Vermögens überprüfst und gegebenenfalls anpasst.

Wenn sich der Wert bestimmter Anlagen verändert, kann das Gleichgewicht zwischen den Anlageklassen wie Aktien, Anleihen oder Bargeld gestört werden. Rebalancing zielt darauf ab, diese Balance wiederherzustellen, indem du Teile deines Portfolios kaufst oder verkaufst, um die ursprüngliche Aufteilung wieder herzustellen. Das hilft dabei, Risiken bei deiner Geldanlage zu steuern.

Der größte Fehler beim Geldanlegen

Der größte Fehler in Sachen Geldanlage wäre zweifellos, gar nicht erst anzufangen. Mag es zu Beginn auch etwas erdrückend erscheinen, der Zinseszinseffekt macht deutlich: Je früher du beginnst, desto müheloser gestaltet sich der Vermögensaufbau.

Scheue dich nicht vor Fehlern, sie gehören dazu, besonders wenn es um Finanzen geht. Mit dem richtigen Money Mindset steht deinem Erfolg jedoch nichts im Wege.

Hast du dein Geld schon gewinnbringend angelegt? Was sind deine Erfahrungen dazu? Schreibe das in die Kommentare!

Schreibe einen Kommentar