Inhaltsverzeichnis

Die gesetzliche Rente bildet für die meisten Menschen die Grundlage ihrer Altersvorsorge. Allerdings zeichnet sich ab, dass sie künftig nicht mehr ausreichen wird. Wenn du deine Altersvorsorge selbst in die Hand nehmen möchtest, dann bist du hier richtig. Der Beitrag bietet einen einfachen Leitfaden, der dir hilft, deine Rentenlücke zu berechnen und zu schließen.

Sobald du die Grundsätze verstanden hast, kann die Altersabsicherung sogar Spaß machen. Auf jeden Fall erleichtert es dein Leben, einen Haken hinter das Thema zu setzen, was gut zum Minimalismus gut passt.

Warum privat vorsorgen?

Wir alle streben danach, unseren Lebensabend ohne finanzielle Sorgen zu genießen. Wenn wir nicht mehr arbeiten können, sind wir einfach auf unsere Ersparnisse angewiesen. Die gesetzliche Rente allein kann jedoch kein sorgenfreies Leben im Alter garantieren.

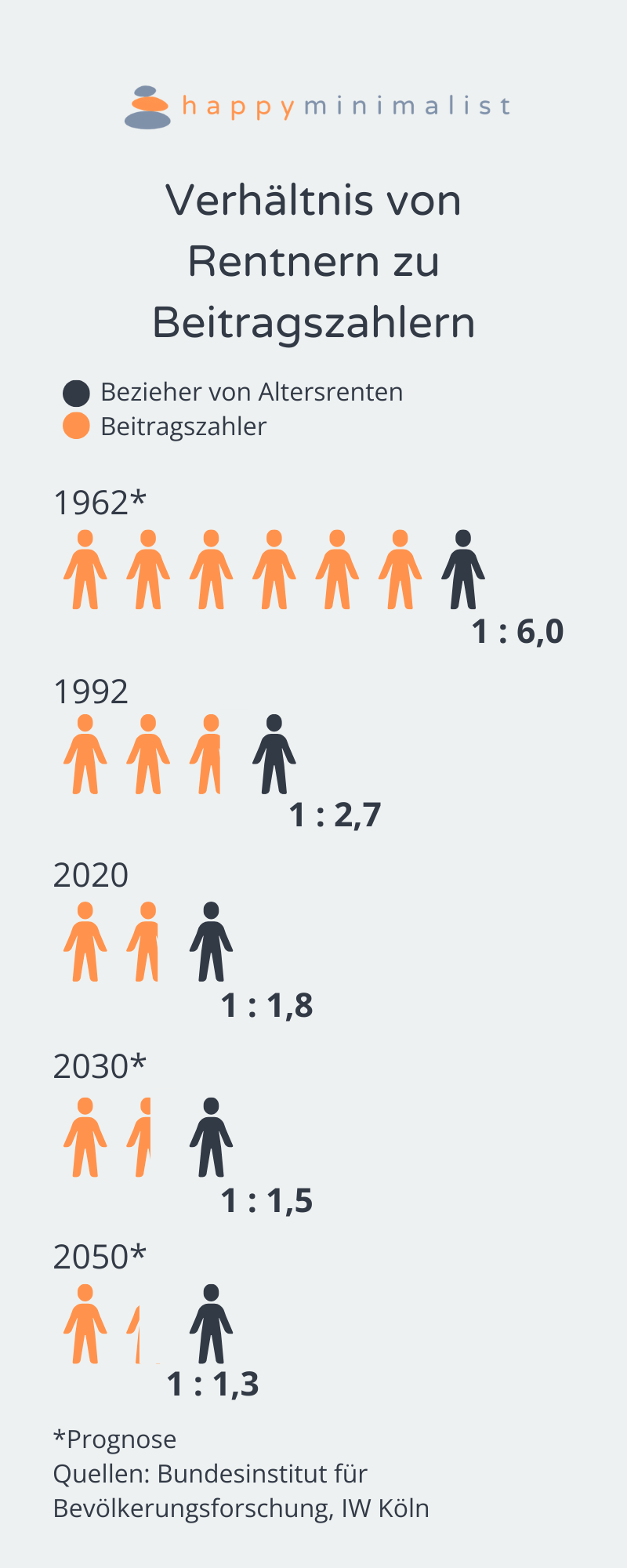

Laut Arbeitsministerium liegt die durchschnittliche Rente nach 45 Jahren voller Erwerbstätigkeit bei 1542 Euro pro Monat. Das ist nicht besonders viel. Zudem wird die Rente aus diesem Grund wohl noch weiter sinken:

Seit den 1950er Jahren besteht das Deutsche Rentensystem aus einem Umlageverfahren. Das Geld, das du einzahlst, wird also nicht gespart, sondern direkt an die Menschen gezahlt, die gerade in Rente sind. Es besteht kein Anspruch auf Rückzahlung der eingezahlten Beiträge, sondern nur auf Beteiligung an den laufenden Einnahmen. Die jungen Leute zahlen für die Rente der Älteren.

Aufgrund der Alterspyramide in Deutschland finanzieren zukünftig immer weniger Arbeitnehmer die Renten von immer mehr Rentnern.

Folglich wird wohl das gesetzliche Rentenalter angehoben werden müssen, während das Rentenniveau voraussichtlich sinkt. Es liegt also an uns, zusätzlich zur gesetzlichen Rente selbst vorzusorgen. Welche Optionen haben wir in diesem Zusammenhang?

Das 3-Säulen-Modell der Altersvorsorge

Dass die gesetzliche Rente alleine nicht ausreichen wird, ist schon lange klar. Schon in den 2000er Jahren wurde das 3-Säulen-Modell von der Regierung vorgestellt, damit die Bürger selbst Verantwortung für ihre finanzielle Absicherung im Alter übernehmen.

- Die erste Säule ist die staatliche Rente, die von der Regierung bereitgestellt wird und eine grundlegende Absicherung bietet. Dazu zählen die Sozialversicherungsrente der Arbeitnehmer (DSV), die Alterssicherung der Landwirte (AdL), die Berufsständische Versorgung (BSV), die Künstlersozialversicherung und die Beamtenversorgung.

- Die zweite Säule umfasst die betriebliche Altersvorsorge, die durch Arbeitgeberbeiträge unterstützt wird.

- Die dritte Säule bezieht sich auf private Vorsorgemaßnahmen, wie private Rentenversicherungen oder individuelle Sparpläne. Hier kann jeder eigenständig Geld für die Altersvorsorge zurücklegen.

In diesem Artikel werde ich auf die gesetzliche Rentenversicherung (Säule 1) und die durch sie entstehende Rentenlücke eingehen. Am Ende erläutere ich, wie du deine Rentenlücke privat schließen kannst (Säule 3).

Minimalisten bevorzugen zumeist eine unabhängige Altersvorsorge, die sich flexibel anpassen lässt und schlank mit wenig Gebühren daher kommt. Was daher nicht Teil des Artikels ist:

❌ Die betriebliche Altersvorsorge weist einige Nachteile auf, wie beispielsweise hohe Gebühren und mangelnde Flexibilität. Sie kann nicht einfach von einem Arbeitgeber zum anderen übertragen werden. In unserer heutigen Zeit mit vielfältigen beruflichen Verläufen scheint sie nicht mehr gut geeignet zu sein.

❌ Die private Vorsorge mit Riester und Rürup wird durch hohe Gebühren und wenig Rendite beeinträchtigt, weshalb vom Verbraucherschutz in vielen Fällen abgeraten wird. Da hilft auch keine Steuererleichterung: Immer weniger Verträge werden abgeschlossen.

Falls du bereits einen Vertrag hast, kannst du dich beim Verbraucherschutz beraten lassen. Es kommt darauf an. Manchmal ist es sinnvoll, den Vertrag beitragsfrei zu stellen oder zu kündigen.

Die Rentenlücke berechnen in 3 Schritten

Um deine Altersvorsorge zu planen, ist es entscheidend zu wissen, wie hoch deine Rentenlücke ist. Die Rentenlücke ist die Differenz aus dem benötigten Einkommen im Ruhestand und der tatsächlichen Höhe der Altersrente.

Natürlich handelt es sich dabei nur um eine Annäherung. Niemand kann genau vorhersagen, wie sich die Rahmenbedingungen in 20, 30 oder 40 Jahren entwickeln werden, wenn wir in Rente gehen. Dennoch verschafft dir die Rentenlücke eine grobe Vorstellung und dient als nützlicher Anhaltspunkt für deine Altersvorsorgeplanung.

Schritt 1: Wie hoch sind deine Einnahmen?

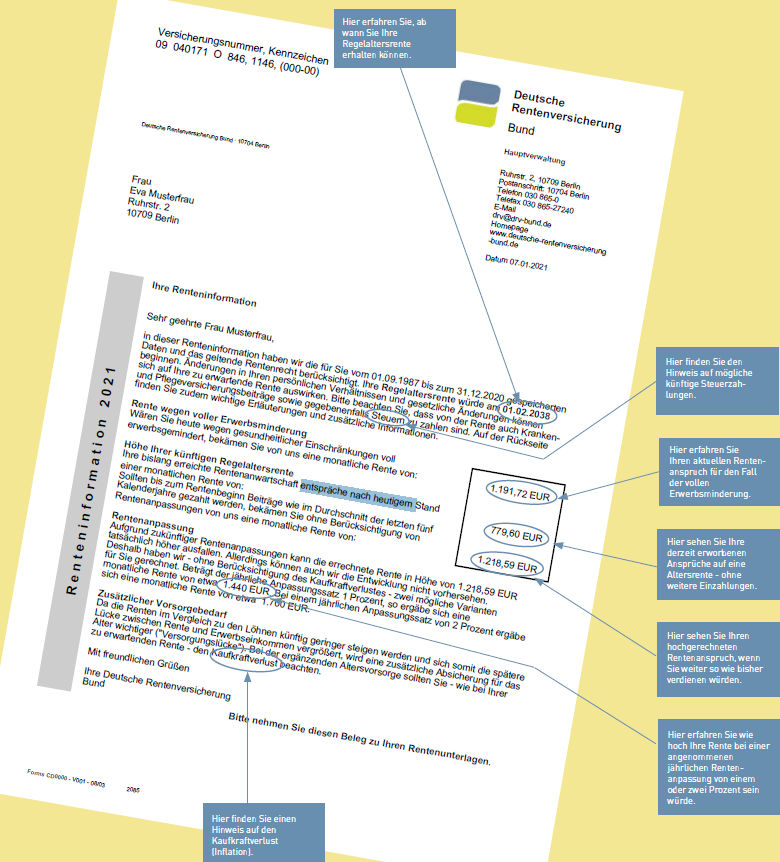

Im ersten Schritt findest du heraus, wie hoch dein Anspruch auf die gesetzliche Rente ist. Hierfür solltest du deinen Rentenbescheid zur Hand nehmen. Wenn du älter als 35 Jahre bist, wird dir dieser in der Regel jedes Jahr per Post zugeschickt. Seit Juni 2023 bietet die deutsche Rentenversicherung sogar einen Online-Zugang an.

Die wichtigsten Informationen im Rentenbescheid

✔️ Rentenbeginn: Wann erhalte ich meine Regelaltersrente?

✔️ Rentenanspruch: Wie viel erhalte ich zum regulären Rentenbeginn, wenn ich weiterhin so viel verdiene wie heute?

✔️ Rentenanpassung: Wie hoch ist meine Rente bei einem Anpassungssatz von 1 Prozent bzw. 2 Prozent? Die Rente steigt jedes Jahr mit dem Lohnniveau, um die Inflation ein wenig auszugleichen. Der Anpassungssatz simuliert das.

Weitere wichtige Hinweise im Rentenbescheid

Im Rentenbescheid wird darauf hingewiesen, dass aufgrund der Inflation eine Versorgungslücke entstehen kann. Die genaue Auswirkung dieses Effekts auf deine Rentenlücke erfährst du weiter unten im Artikel.

Des Weiteren wird erwähnt, dass von der Rente auch Kranken- und Pflegeversicherung sowie Einkommenssteuer abgezogen werden. Die monatliche Rente ist daher brutto und nicht netto.

Auch deine Erwerbsminderungsrente wird ausgewiesen, die du erhältst, falls du aus gesundheitlichen Gründen nicht mehr arbeiten kannst.

Solltest du ab heute nichts mehr einzahlen in das Rentensystem, erhältst du trotzdem die derzeit erworbenen Ansprüche.

Kontenklärung Rente

Die Deutsche Rentenversicherung wird schon alles richtig erfassen, oder? Leider ist das nicht der Fall! Eine Kontenklärung bei der Rente ist fast immer notwendig. Das mag lästig sein. Wenn du aber gewissenhaft alle Unterlagen sammelst, wirst du mit mehr Geld in Rente gehen können. In dem Artikel erfährst du, wie du vorgehst.

Jetzt hast du alle Informationen, um deine voraussichtliche staatliche Rente zu berechnen. Gehe wie folgt vor.

- Rentenbescheid zur Hand nehmen

Nimm deinen Rentenbescheid zu Hand und schau nach unter dem Abschnitt “Rentenanpassung”

- Realistischen Anpassungssatz wählen

Berechne, wie hoch deine monatliche Rente sein wird. Das kann nur eine Annäherung sein. Eine Option ist: Addiere die monatliche Rente bei einem Anpassungssatz von 1 % mit der monatlichen Rente bei einem Anpassungssatz von 2 % und halbiere den Betrag. So liegst du zwischen den beiden Szenarien.

- Das Netto vom Brutto berechnen

Ziehe von dem Betrag 20 % ab, um deine ungefähre monatliche Nettorente zu erhalten.

Rechner voraussichtliche staatliche Rente

BEISPIEL BERECHNUNG VOraussichtliche Rente

Marianne erhält eine Bruttorente von 1.150 € bei einem Anpassungssatz von 1 % und eine Bruttorente von 1.310 € bei einem Anpassungssatz von 2. %. Das macht eine voraussichtliche monatliche Nettorente von 984 €.

Addiere noch andere Verträge zu den Einnahmen

Falls du auch Beiträge von privaten Versicherungen erhältst, prüfe dies in deinem Vertrag. Addiere diese Beiträge zu deinen Einnahmen, also zu der voraussichtlichen staatlichen Rente. Beachte jedoch, dass es sich hierbei auch um einen Bruttobetrag handelt. Berücksichtige ungefähr einen Abzug von 20 %.

Newsletter

Mit unserem wöchentlichen Newsletter erhältst du die neuesten

Minimalismus-Ideen kostenlos per Mail.

✅ Minimalismus

✅ Geld sparen

✅ Finanzielle Freiheit

Schritt 2: Wie hoch sind deine Ausgaben?

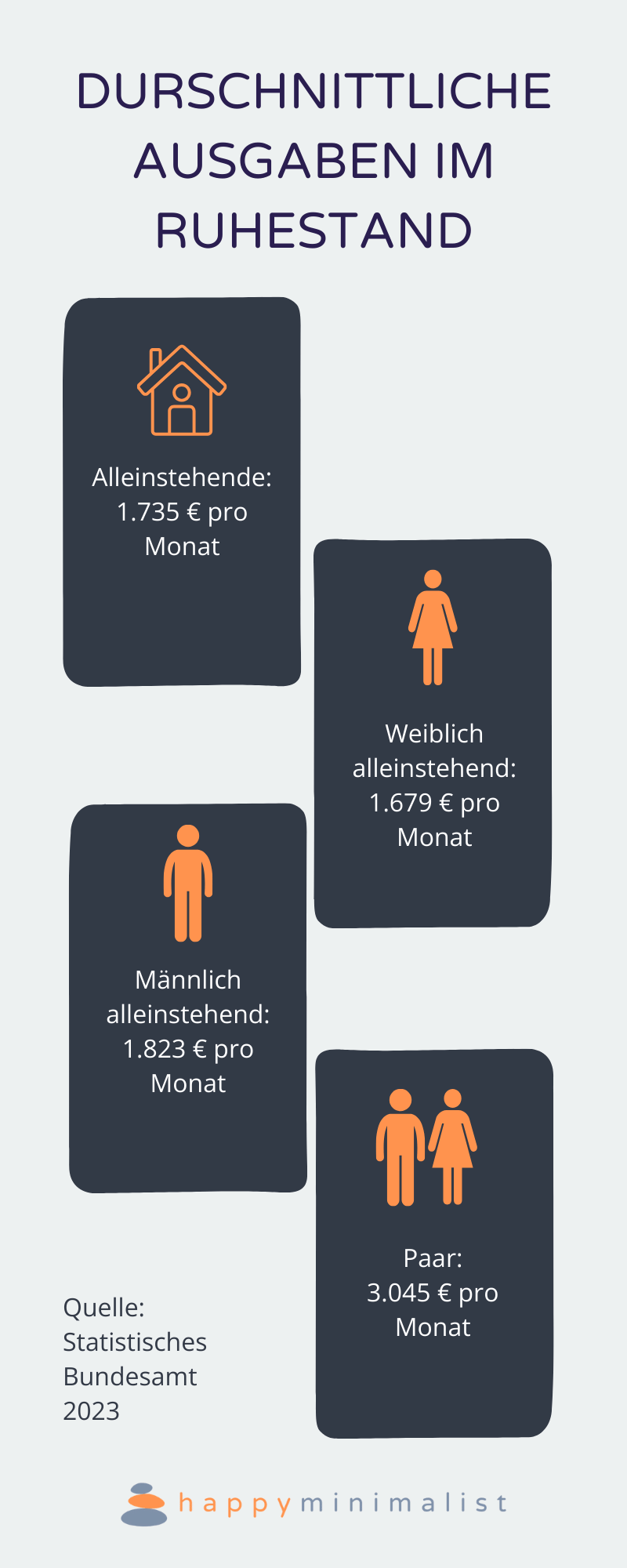

Um die Höhe deiner Ausgaben im Alter zu bestimmen, solltest du zuerst wissen, wie hoch deine aktuellen Ausgaben sind. Wenn du bereits ein Haushaltsbuch führst, hast du hierfür bereits ein gutes Gefühl. Falls nicht, kann ich dir empfehlen, dies für einige Monate entweder mit einer App, in einem Buch oder in einem Tabellenprogramm zu tun.

Es ist korrekt, dass im Alter möglicherweise einige Ausgaben wegfallen, aber gleichzeitig können neue Kosten entstehen, insbesondere im Zusammenhang mit Gesundheitspflege und Medikamenten. Viele Menschen gehen davon aus, dass sie in der Rente etwa 80 % ihrer heutigen Ausgaben benötigen. Es ist jedoch ratsam, nicht zu knausrig zu sein und auch Unvorhergesehenes einzukalkulieren.

Falls du noch keine Vorstellung von deinen Ausgaben hast, hier ist eine Grafik, die zeigt, wie viel durchschnittlich deutsche Rentner je nach Haushaltsgröße benötigen.

Achtung Inflation!

Die Inflation bei der Altersvorsorge ist ein zentraler Faktor, weil sie direkte Auswirkungen auf die Kaufkraft deines Geldes hat. Wenn die Preise für Güter und Dienstleistungen steigen, verliert dein Geld an Wert. Dies ist besonders relevant für die Altersvorsorge, da sie einen erheblichen Zeitraum umfasst. Im nächsten Schritt, wenn wir die Rentenlücke berechnen, kalkulieren wir auf die Inflation mit ein.

Schritt 3: Rentenlücke berechnen inklusive Inflation

Um deine Rentenlücke zu berechnen, brauchst du keinen Zettel und Stift. Nutze einfach unseren Inflationsrechner. Trage dazu deine monatlichen Ausgaben von heute in das Feld “Geldbetrag” ein, setze den “Zeitraum in Jahren” auf die Jahre bis zu deinem voraussichtlichen Rentenbeginn und die Inflationsrate auf drei Prozent.

Die Differenz zwischen deiner voraussichtlichen monatlichen Nettorente in Schritt 1 und dem Ergebnis von diesem Rechner im Feld “Zukünftiger Preis” gibt dir eine Schätzung deiner Rentenlücke im Ruhestand.

Beispiel Berechnung Rentenlücke

Marianne erhält also eine voraussichtliche monatliche Nettorente von 984 €. Ihre Ausgaben heute sind 1.500 € pro Monat. Aufgrund der Inflation von 3 % braucht sie in 30 Jahren 2.709 € pro Monat, um den gleichen Lebensstandard zu halten. Abzüglich der voraussichtlichen monatlichen Nettorente von 984 € ergibt sich für Marianne eine Rentenlücke von € 1.725 Euro pro Monat.

Wie viel Kapital brauchst du bis zur Rente?

Es ist wichtig zu wissen, wie viel Geld du bis zu deinem Rentenbeginn angespart haben solltest, um die Rentenlücke zu schließen. Verwende dazu diesen Rentenrechner. Fülle unter “Entnahme: Monatliche Rente” deine Rentenlücke pro Monat ein. Klicke jetzt auf das Plus neben “Kapitalvermögen” bis der Betrag ausreicht ist, um deine Lücke zu schließen. Die 4 % Entnahme pro Jahr sind dafür gut passend.

Plane dabei mindestens 20 Jahre Entnahme ein. So hast du genug Geld bist du ca. 90 Jahre alt bist. Dies stellt sicher, dass du finanziell abgesichert bist, auch wenn du länger lebst als erwartet.

Beispiel Berechnung BENÖTIGTES Kapital

Marianne hat eine Rentenlücke von 1.725 Euro pro Monat errechnet. Sie benötigt vor der Rente ein Kapitalvermögen von ungefähr 300.000 Euro.

Wie soll man so viel sparen?

Es könnte jetzt etwas entmutigend sein, zu überlegen, wie du einen so großen Betrag sparen sollst. Zum einen könntest du dich damit trösten, dass dieser Betrag zum Rentenbeginn viel weniger wert ist als heute aufgrund der Inflation. Trotzdem ist das Ansparen auf einem Tagesgeldkonto kaum machbar. Hier kann ein langfristiger ETF-Sparplan vielversprechender sein.

Verwende diesen Zinsrechner, um den monatlichen ETF-Sparbetrag zu ermitteln, der erforderlich ist, um deine Rentenlücke zu schließen. In dieser Berechnung lässt du die Inflation außen vor. Du willst das Kapital ja nominell erreichen. Eine angenommene Rendite von 5-7 % spiegelt die Realität eines ETF-Sparplans exklusive Inflation wider.

Beispiel Berechnung ETF-Sparbetrag

Marianne benötigt für der Rente in 20 Jahren ein Kapitalvermögen von ungefähr 300.000 Euro. Sie besitzt schon jetzt 50.000 Euro. Bei 7 % Rendite muss sie also jeden Monat mindestens 210 € in einen ETF-Sparplan investieren, um ihre Rentenlücke zu schließen.

Was ist ein ETF?

Ein ETF (Exchange Traded Fund) ist eine kostengünstige und diversifizierte Anlage, die die Performance eines Börsenindex wie den DAX nachbildet. Dieses Finanzprodukt ermöglicht es Anlegern, effizient an der Börse zu investieren und langfristig Vermögen aufzubauen.

ETFs gelten als besonders gut passend für die private Altersvorsorge, da die Wertentwicklung über einen langen Zeitraum von 10-15 Jahren bisher immer positiv war. Dazwischen kann es allerdings zu Kurseinbrüchen kommen.

Ein besonders effektiver Weg, von Kurseinbrüchen profitieren zu können, ist der ETF-Sparplan. Durch regelmäßige Investitionen in einen ETF-Sparplan kaufst du automatisch mehr Anteile, wenn die Kurse niedrig sind, und weniger, wenn die Kurse hoch sind. Dies ermöglicht es, von Kursschwankungen zu profitieren und langfristig Vermögen aufzubauen.

Eine einfache Daumenregel um die Rentenlücke zu schließen

Für das Schließen der Rentenlücke hat sich eine einfache Daumenregel bewährt: Lege jedes Monat 15 % deines Nettogehalts beiseite und spare es in ein breit diversifiziertes Aktien-ETF-Portfolio. Dann wirst du später mit der gesetzlichen Rente 80 % deines heutigen Einkommens erhalten.

Je früher du damit anfängst, desto erfolgreicher wirst du sein dank des Zinseszinseffekts. Kannst du dir nicht vorstellen, so viel zu seite zu legen, dann versuche es zu Beginn mit kleineren Beträgen. Vielleicht wird dir das Sparen bald zu Gewohnheit und du steigerst dich langsam.

Erfahrungen mit der Altersvorsorge als Podcast

Das ist ein Platzhalter für den Spotify Player. Um auf den eigentlichen Inhalt zuzugreifen, klicke auf den Button unten. Bitte beachte, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenFazit

Die gesetzliche Rente allein wird voraussichtlich nicht ausreichen. Deshalb ist es wichtig, dass jeder Bürger eigenständig Maßnahmen für die Alterssicherung ergreift. Indem du deine Rentenlücke kennst, kannst du abschätzen, wie viel du dafür sparen musst. Hierbei spielt die Inflation eine entscheidende Rolle.

Um die Rentenlücke zu schließen, empfiehlt sich eine langfristige Anlagestrategie wie ein breit diversifizierter ETF-Sparplan. Obwohl es anfangs entmutigend erscheinen mag, einen größeren Betrag zu sparen, kann dies mit einem klaren Plan und frühzeitigem Beginn machbar sein.

Eine einfache Regel lautet, 15% des Nettogehalts monatlich zu sparen und in ein breit diversifiziertes Aktien-ETF-Portfolio zu investieren. Beachtest du die Punkte, wirst du ohne finanzielle Sorgen deinen Lebensabend genießen.

Schreibe einen Kommentar